先日、鼻の手術をしました。

その際に手術代や入院費で限度額適用認定の制度を使用しました😄

その時にふとした疑問が…

限度額適用認定の自己負担額は医療費控除の対象になるのかな…?

今回は医療費控除についてのお話です。

医療費控除の対象になる

結論から言えば、限度額適用認定の自己負担額は医療費控除の対象になります。

ただし、いくつか条件があります。

それは、

①医療費控除の対象金額(※)を越えていること。

②医療保険等の給付金分を差し引くこと

※年間の医療費等の自己負担額が10万円もしくは総所得金額等が200万円未満の方は、総所得等の5%

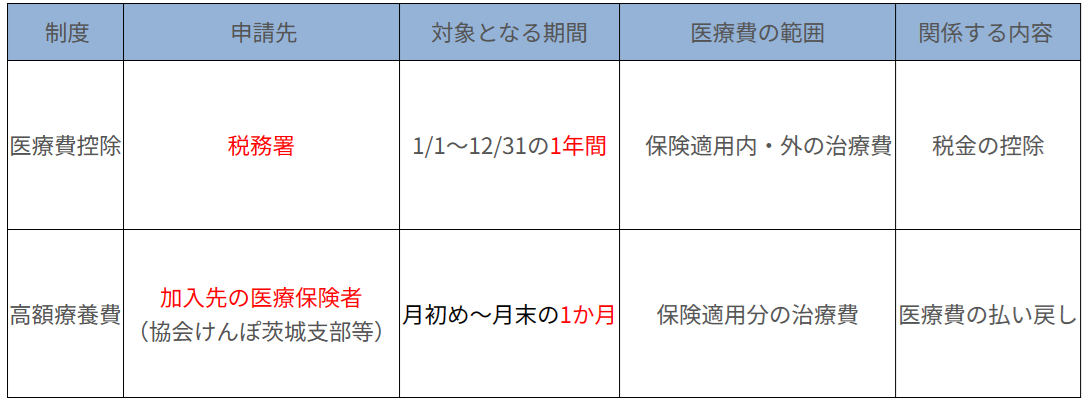

よく混同しがちな医療費控除制度と高額療養費制度ですが、担当の管轄が違いますので、ご不明点等がございましたら各管轄にお問い合わせしていただくことをお勧めします🤔

医療費控除:税務署

高額療養費(限度額認定):加入先の保険

医療費控除

医療費控除は年間の自己負担分の医療費が一定額を越えた分、所得税額を控除出来る制度です。

医療費の一定額の基準は、

『支払った医療費が10万円(総所得金額等が200万円未満の方は、総所得等の5%)を超えた場合』

となります。

限度額適用認定

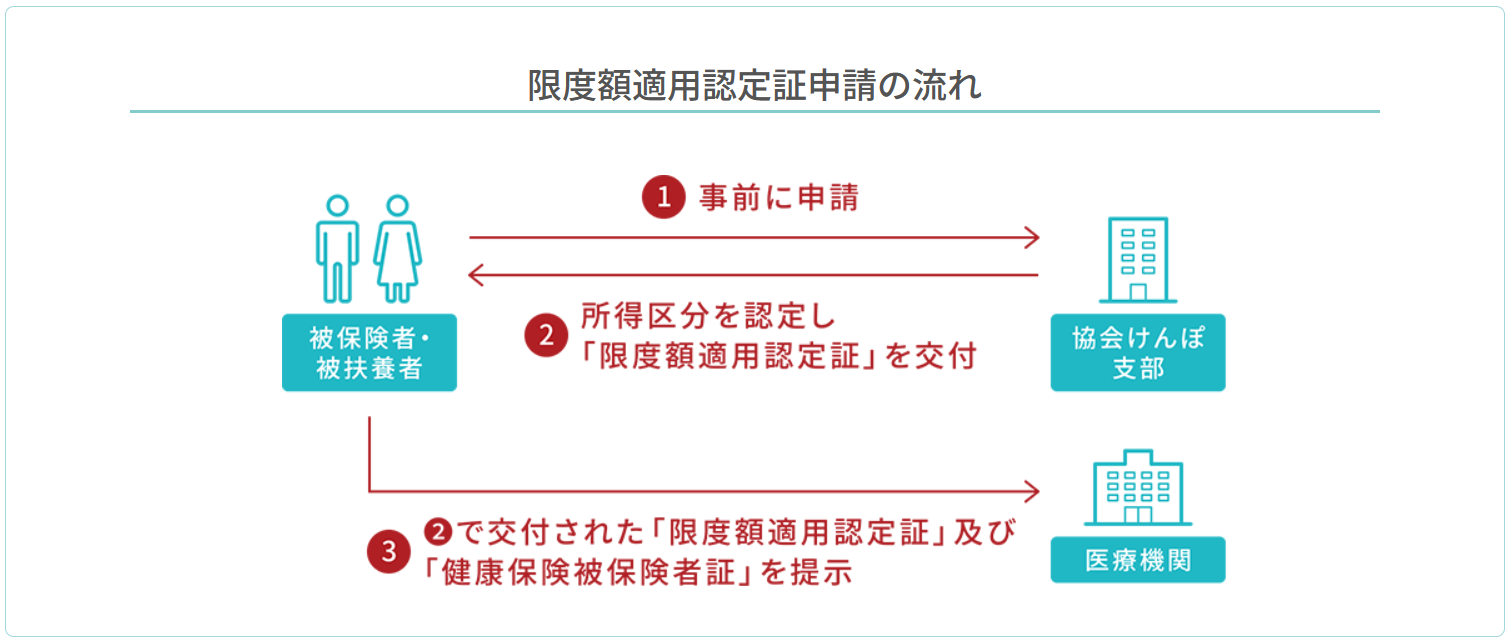

限度額適用認定は高額療養費制度による制度の1つです。

通常は月内で上限額以上支払った分の還付を受けられるのが高額療養費制度です。

上限額は所得により異なります。

医療費が高額になりそうなとき | こんな時に健保 | 全国健康保険協会 (kyoukaikenpo.or.jp)

それを先に申請することで、窓口での自己負担支払いを上限額までに出来るものが、『限度額適用認定』となります。

例えば、ご自身の上限額が10万円、とある手術代が20万円だとします。

高額療養費制度を使えば、窓口で20万支払った後、申請すれば上限額を越えた10万円分が還付されますが限度額適用認定の場合は少し異なります。

限度額適用認定を利用すれば、先程の手術代20万円を窓口で支払うことなく、上限額の10万円までの支払いでOKということになります。

限度額適用認定は、自身の保険機関に事前に申請することで、限度額適用認定証を発行して貰うことで利用出来ます。

今回は、こちらの限度額適用認定で支払った上限額までの自己負担分が、医療費控除の対象になるのか?といった内容です。

前述したように、条件に問題がなければ医療費控除の対象になります😊

私の場合

前置きが長くなりましたが、私の例で紹介します。

まずは私の情報です。

高額療養費及び限度額適用認定の自己負担上限額は『区分ウ』となります。

こちらの計算式による上限額となります。

ですので、8万円~9万円が上限額となることが多いです。

上限金額は、個人の所得により異なりますので、以下のリンクを参考お願いします💦

今回の鼻手術の時は限度額適用認定を使いましたので、上限額は窓口支払い分となります。

上限額は約9万円でした😄

ちなみに差額ベッド代や入院中食事代は医療費控除であれば対象になりますが、高額療養費制度では対象になりませんので、ご注意下さい。

次に医療費控除の金額についてです。

私の所得は200万円以上となっていますので、年間10万円を越える医療費等が医療費控除の対象となります。

※所得200万円未満の場合は所得の5%が上限額になります。

手術・入院費で約9万円を支払いましたが、それ以外の月の診察等で約2万円支払っています。

医療費控除における対象は高額療養費制度に比べて幅広いことが特徴です。

対象となるもの

- 病気の治療等に必要となる費用

- 薬代

- 出産

- 治療費

- 入院費

- 検査費

- 一部の介護費用

- 交通費(タクシー代は対象外)

対象とならないもの

- 健康増進を目的としたビタミン剤の代金

- 美容整形代

- 自己都合で発生した差額ベッド代

- 病院までマイカーで行った際のガソリン代

- 駐車場代

- タクシー代(公共交通機関が利用できない場合は除く)

- 一部の介護費用

No.1122 医療費控除の対象となる医療費|国税庁 (nta.go.jp)

その為、通院の為の交通費(公共交通機関)も含めてOKです。

薬代等も含めると年間で約13万円の自己負担が発生しています。

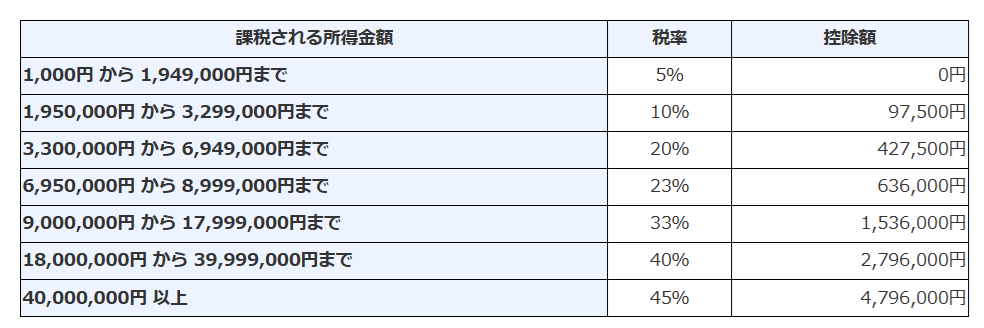

13万円-10万円=3万円は、医療費控除として課税所得より控除出来る事になります。

ちなみに、物凄くざっくりですが、私の場合は所得税率が20%ですので、3万円×20%=約6,000円分還付される形です。

一時金等があれば対象にならないケースも…

最初にお話した医療費控除の条件は、

①医療費控除の対象金額(※)を越えていること

②医療保険等の給付金を差し引くこと

こちらの条件の内、①は問題ありませんでした。

しかし、他の医療保険等からの一時金であったり給付金があれば対象にならないケースも発生します。

それが②にあたります。

他の医療保険とは、市からの出産一時金等であったり、アフラックやマニュライフなどの任意で加入する民間医療保険からの一時金・給付金です。

私は既往歴の関係上、再発の恐れがあるので、民間の医療保険に加入しています😅

ありがたいことに、今回の鼻の手術でも保険金が10万円おりました💴

こちらの10万円の保険金給付は医療費控除の計算に含めなければなりません。

つまり、

年間の総医療13万円

民間保険の給付金10万円

だとすれば、

13万円-10万円=3万円となり、医療費控除対象となる10万円に届かない為に医療費控除制度は使えないことになります。

ちなみに、民間医療保険等の給付金金に当て嵌める金額は『その給付金の基となった医療費を上限にして良い』です。

その為、今回の手術代の自己負担額は9万円でしたので、任意保険の還付金も9万円を上限に医療費控除の計算に当て嵌めてOKです。

13万円-9万円=4万円

まぁ、どのみち医療費控除制度は使えないのですがね…😱

最後に

限度額適用認定の自己負担額を医療費控除の対象にしても問題はありません。

もし一時金等の還付もある状態で、医療費控除をお考えの際は、

①医療費控除の対象金額(※)を越えていること。

②医療保険等の還付金分を差し引くこと

※年間の医療費等の自己負担額が10万円もしくは総所得金額等が200万円未満の方は、総所得等の5%

こちらを念頭にお考えいただければと思います。

参考になれば幸いです。

ではでは。